На что смотрит банк при одобрении кредита

У банков есть две линии проверки. Первая — автоматическая, ее называют скорингом. На этом этапе оценивают кредитную историю и то, соответствует ли заемщик общим требованиям банка. На втором этапе за проверку берется человек: он оценивает риски и делает запросы через службу безопасности.

Общие требования банка — это его представления об идеальном клиенте, и в каждом банке они свои. Основные критерии — это стабильная работа и отсутствие текущих просрочек по кредитам.

Скорее всего, банк не одобрит кредит, если:

есть текущая просрочка. Даже если человек десять лет платил в срок, а в последние несколько месяцев опаздывает с платежами, банк помечает его как неблагонадежного клиента;

были просрочки свыше ста двадцати дней за последние пять лет. Банки следят за этим и могут отказать людям, которые допускали такие задолженности;

заемщика признавали банкротом — это гарантированный отказ. Практика банкротства — новая для России, и как работать с такими клиентами, еще непонятно. Однако если прошло хотя бы пять лет с закрытия судебного производства, шанс получить кредит в некоторых банках есть;

заемщик — не гражданин России. Некоторые банки дают ипотеку иностранцам, например ВТБ, но большинство могут отказать еще на первом этапе проверки;

у заемщика есть долги по штрафам и коммуналке, которые переданы судебным приставам. Это показывает, что у человека сложности с финансовой дисциплиной;

если ежемесячный платеж по ипотеке составляет более 70% от ежемесячного дохода заемщика.

Узнать о забытых долгах можно на сайте ФССП

Кредитная история — это информация обо всех финансовых обязательствах человека: сколько он брал в долг у банков, какие суммы, вовремя ли платил, был ли созаемщиком. Когда кто-то обращается в банк за кредитом или ипотекой, банк запрашивает и изучает историю, а потом принимает решение, стоит ли давать кредит. О ней мы подробно расскажем чуть позже.

Проверка службы безопасности. После первого, автоматического этапа за проверку берется банковский специалист — андеррайтер. Он делает запросы по линии службы безопасности, например оценивает судебную историю заемщика.

На выдачу кредита не повлияют штрафы за неправильную парковку и арест на пятнадцать суток за хулиганство, но судимости за мошенничество и финансовые махинации могут стать причиной отказа. Еще банки, скорее всего, откажут тем, кто был судим за серьезные уголовные преступления, например за разбой или продажу наркотиков.

Андеррайтер смотрит на стаж работы. Важно, чтобы на последнем месте работы заемщик был трудоустроен не меньше трех–шести месяцев. Это время, когда человека устраивают на испытательный срок, а если его уволят, банк рискует получить просрочку по платежам. Можно попытаться обойти это ограничение, если предоставить банку справку о том, что испытательный срок уже прошел.

Еще андеррайтер проверяет справку о доходах и может увидеть, если она сфальсифицирована, например, если заявитель показывает справку, в которой данные не соответствуют среднестатистическим зарплатам на аналогичной должности в регионе.

При проверке андеррайтер может отправить запрос в Пенсионный фонд и увидеть, сколько отчислений платят за человека. А еще андеррайтер может позвонить работодателю заемщика и спросить у руководителя или бухгалтера, действительно ли заемщик работает в компании в течение заявленного срока и получает ли он указанный в справке доход.

На что смотрит андеррайтер:

доход клиента, размер зарплаты, регулярность выплат;

срок работы на последнем месте;

должность, перспективы роста зарплаты, востребованность профессии. Банк думает о том, как быстро клиент сможет найти новую работу, если его уволят со старой;

кредитная нагрузка — обязательные платежи по другим кредитам. Вместе с ипотечным платежом они не должны превышать половины доходов клиента;

обязательные расходы — алименты, содержание детей и пожилых родственников.

Еще многие банки смотрят на возраст заемщика. Обычно ипотеку могут оформить люди от 20 до 65 лет на дату погашения, но есть с банки с критериями предельного возраста заемщика и 70–75 лет. У молодых еще нет стабильной работы и дохода, а с пожилыми есть риск, что они не успеют выплатить сумму займа.

Как бесплатно узнать свою кредитную историю

В кредитной истории хранятся данные за последние десять–пятнадцать лет. При этом кредитная история есть у всех. Даже если человек никогда не брал кредит и не пользовался кредитными картами, она существует, просто будет нулевой.

Любой человек может узнать свою историю в кредитном бюро, но сначала нужно узнать, в каком именно хранятся данные. В России работают восемь бюро кредитных историй, и данные могут быть в каждом из них или только в одном. Это можно сделать бесплатно на портале Госуслуг через запрос в Центральный каталог кредитных историй.

Запрос на Госуслугах обрабатывается за полтора–два часа. Результат можно увидеть во вкладке Заявления в личном кабинете.

Когда узнали, в каком бюро хранятся ваши данные, можно в любом из них запросить свою историю. Бесплатно это делают два раза в год, остальные запросы платные. Тарифы на услугу разнятся — от 300 до 800 рублей.

Сейчас покажем, как запросить историю на примере Национального бюро кредитных историй, или НБКИ.

Для начала нужно зарегистрироваться на сайте — это можно сделать через профиль Госуслуг. Указать полное имя, дату рождения, номер и серию паспорта. Потом зайти во Все услуги → Кредитная история → Получить бесплатно → Отправить запрос.

Через минуту кредитную историю можно скачать в формате ПДФ.

Как читать кредитную историю

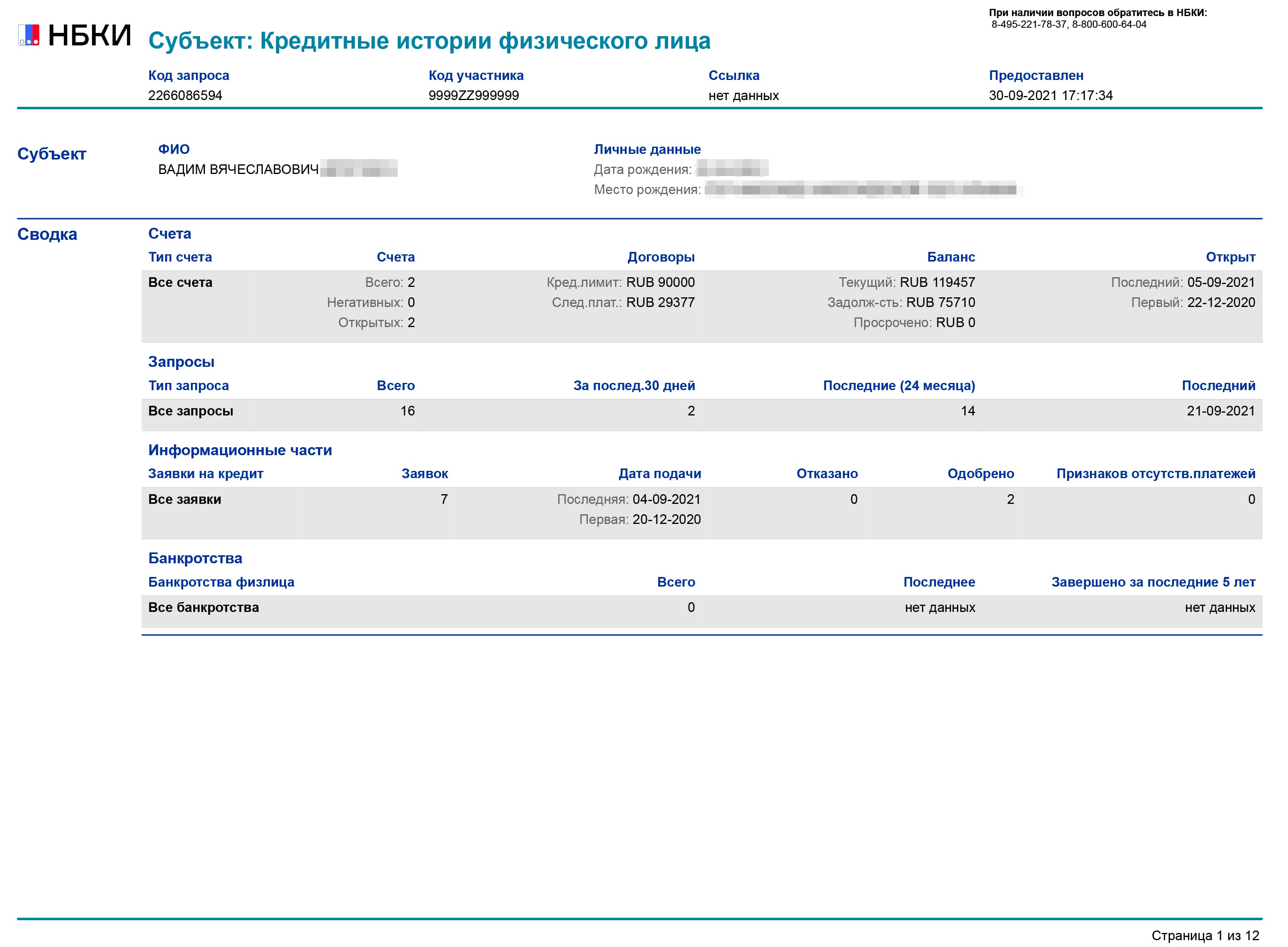

В кредитной истории есть четыре части, расскажем о каждой.

Титульная. В ней указаны полное имя человека, паспортные данные, дата и место рождения. Еще видно количество кредитных счетов, заявок, одобрений и отказов, а также общий кредитный лимит и сумма месячных платежей.

Титульная часть занимает две страницы. На второй пишут все известные адреса заемщика, которые он когда-либо указывал в банках

Основная. Это главный раздел, его нужно изучать внимательно, чтобы понять, есть ли займы, которые не оформляли. Здесь указаны типы кредитов, например карта или ипотека, их лимиты и процентные ставки. Еще есть данные о просрочках, своевременных платежах и передаче дел в суд.

По каждому кредиту есть отметки о платежах. Платежи помечены цветным маркером, который показывает просрочку. Зеленые — вовремя, красные — с задержкой больше трех месяцев. Например, здесь видно, что был один платеж в сентябре 2021 года и он уплачен в срок

Информационная. Здесь собраны заявки на кредитование — как успешные, так и отклоненные.

По каждому кредиту и займу есть информация: когда и где оформлен, тип кредита и даже причина отказа

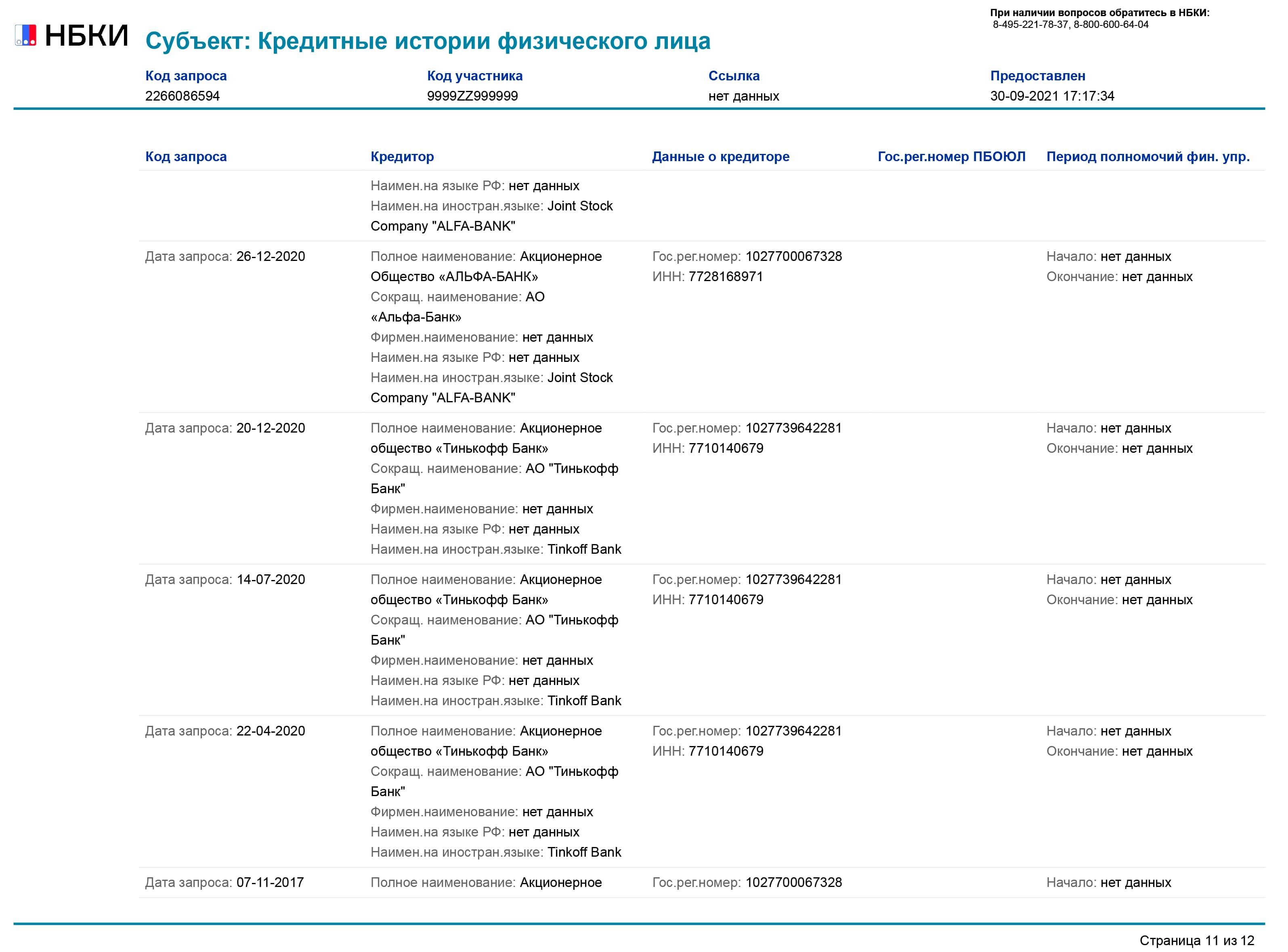

Закрытая. Эти данные могут видеть только сам заемщик и банки, которые с ним сотрудничали. Здесь информация об организациях, которые кредитовали человека, о запросах на кредит и передачах займа коллекторам.

Иногда банки могут сами отправлять запрос на кредитную историю, чтобы предложить клиенту новый лимит. Если это произошло, данные отобразятся в отчете

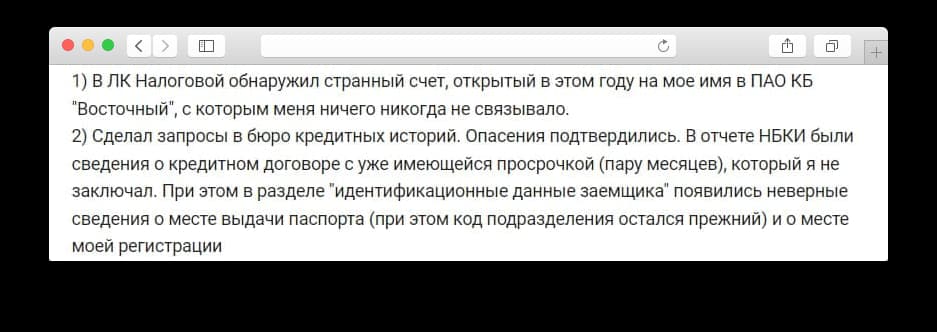

Бывает, что в кредитной истории есть ошибки. Например, неправильно указаны паспортные данные или есть информация о займах, которые человек не оформлял. Всё это может повлиять на одобрение ипотеки, поэтому стоит периодически проверять кредитную историю, даже если вы не оформляли новые займы.

Пользователь Пикабу обнаружил, что на его имя оформлен кредит и рассказал, как с этим боролся

Чтобы исправить ошибки в данных, нужно сообщить бюро. У некоторых это можно сделать через личный кабинет, а где-то нужно отправить запрос или прийти в офис.

Если есть кредит, который не оформляли, нужно связаться с банком или организацией, которая его выдавала, и отправить жалобу.

Что такое кредитный рейтинг

Кроме кредитной истории в бюро еще можно узнать кредитный рейтинг. Это индикатор, который помогает заемщику понять, на какую сумму и условия от банка он может рассчитывать.

Общей формулы для рейтинга нет, поэтому каждое бюро считает его по-своему и даже может выдавать противоположные значения. Например, у человека четыре кредита, по двум он платит вовремя, а два других с просрочками. Может быть такое, что информация о первых двух хранится в одном бюро, там будет высокий рейтинг. А данные о просроченных займах находятся в другом бюро, и там будет низкая оценка.

Так выглядит кредитный рейтинг в НБКИ. Возле него сразу пишут расшифровку, чтобы клиент понимал, на что может рассчитывать

Правило для рейтинга одно: чем выше балл, тем лучше.

Как выдают кредит по двум документам

Некоторые банки предлагают оформить ипотеку по двум документам: паспорту и СНИЛС. Это не значит, что банк не проверит кредитную историю, на самом деле все этапы проверки остаются прежними.

Заемщику не нужно показывать справку о доходах, но придется заполнить подробную анкету, в которой будут данные о месте работы и уровне дохода. Андеррайтер проверит, честную ли информацию указал заемщик, например, позвонит к нему на работу и спросит, как долго он работает и какая у него зарплата. Для ипотеки по двум документам банки требуют более высокий первый взнос. Если в обычном случае взнос может быть 10%, то с упрощенной версией банку нужно себя застраховать от рисков. Например, у ВТБ первый взнос будет 20%, а у остальных — 30%.

Если заявку по двум документам подает ИП или самозанятый, которые сам выдает себе справку о доходах, скорее всего, ему одобрят ипотеку в том банке, где у него расчетный счет. Потому что другие не смогут оценить, сколько денег проходит по счету и справится ли человек с обязательствами.

Есть ли шанс на ипотеку с серой зарплатой и плохой кредитной историей

Если кредитная история испорчена, небольшие банки могут согласиться и прокредитовать заемщика. Некоторые банки, к примеру, берут клиентов, у которых в истории есть просрочка больше трех месяцев. Но условия для таких людей непростые: нужно внести не меньше 40% первого взноса, а сам кредит будет под 16% годовых. Но даже для этих банков важно, чтобы просрочка была закрыта как минимум полгода назад.

Некоторые люди рассуждают так: возьму ипотеку под невыгодные условия, а потом рефинансирую ее в другом банке. Но на практике такое сложно осуществить, потому что даже если один банк согласился выдать деньги, другой всё равно будет проводить проверку. И большинство банков смотрят, чтобы не было просрочек за последние пять лет. Как вариант — взять под высокий процент, платить вовремя и через пять лет рефинансировать в другом месте.

С плохой кредитной историей на согласование ипотеки может уйти несколько лет. Это время потребуется, чтобы закрыть все просрочки, перестать быть созаемщиком по другим кредитам и удачно закрыть несколько займов.

Если кредитной истории нет, кажется, что нужно купить несколько телефонов в рассрочку и вовремя их оплатить. Но это не совсем так. Банк может обратить внимание на то, что пустяковая покупка была оформлена в кредит, а значит, у человека нет денег на регулярный платеж по ипотеке. Чтобы знать наверняка, перед подачей заявки лучше проконсультироваться у кредитного менеджера в том банке, куда будете подавать заявку.

Если официальный доход небольшой, но есть регулярные выплаты из других источников, их стоит легализовать. Например, если человек работает в офисе за зарплату 50 000 рублей, а в свободное время подрабатывает на фрилансе и получает еще 30 000 рублей, банку стоит об этом знать. Но в качестве доказательств не подойдут слова, нужно будет показать договор подряда или справку из налоговой.

Если нет официального дохода, нужно объяснить банку, что происходит. Бывает, что люди строят дома или наращивают ресницы на дому, и их доход позволяет взять ипотеку, но официального подтверждения этому нет. Банк должен быть уверен, что клиент может платить регулярно, ему нужны гарантии. Например, можно показать профиль в инстаграме, где видно отзывы клиентов и фотографии, которые показывают результат работы.

Если зарплата серая — это не проблема для банка. Андеррайтер оценивает среднюю зарплату по рынку. Даже если в справке указан минимальный доход, он сможет оценить реальные выплаты, посмотрев в свою табличку с цифрами по профессиям и регионам.